Somos um casal de investidores fascinado pelo mercado financeiro e com desejo de levar educação financeira pelo país a fora, ajudando pessoas a terem um futuro melhor. Em 2019 resolvemos criar o Invista no Amanhã, cujo nome tem tudo a ver com nossa filosofia de vida, plantar hoje para no futuro colhermos os frutos. Nesse artigo iremos explicar sobre nossa carteira de investimentos.

O canal ainda é pequeno, porém semanalmente as pessoas nos perguntam onde investimos e como montamos uma carteira de investimentos. Diante disso, resolvemos compartilhar toda nossa carteira com vocês e as estratégias por trás de cada investimento.

Não vamos compartilhar valores pois essa é uma informação muito pessoal e acreditamos que não motiva ninguém saber o quanto outras pessoas investem, porém o que podemos dizer é que, invistam em vocês, acima de tudo. Busquem crescer pessoalmente e profissionalmente, pois assim o dinheiro será consequência desse investimento.

Falamos isso porque com o avanço das redes sociais, o que mais vemos hoje em dia são pessoas vendendo facilidades que, infelizmente, não existe.

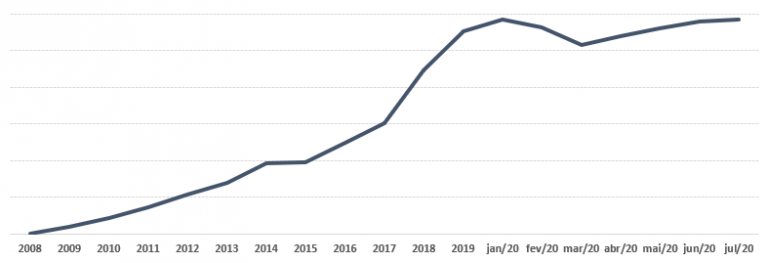

Evolução de Patrimônio

Abaixo segue a nossa evolução de patrimônio (Patrimônio = Valorização + Aportes) e vocês podem notar que não segue em linha reta, como alguns prometem por aí.

O foco da nossa carteira é obter renda passiva para cobrir todos os nossos custos fixos atuais, e para isso todo mês fazemos aportes e eventuais ajustes, que iremos compartilhar com vocês.

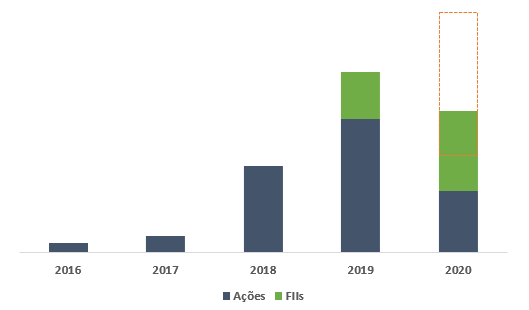

O caminho é longo mas já apresenta resultados que podemos ver no gráfico abaixo, nossa renda passiva aumentando a cada ano.

Aqui reforçamos a importância dos aportes constantes e crescentes.

Atualmente reinvestimos tudo que recebemos de renda passiva. Isso potencializa o efeito bola de neve.

Hoje podemos falar abertamente que o nosso maior desejo é voltar no tempo com o mesmo conhecimento que temos hoje, porque com certeza os resultados seriam diferentes, pois não começaríamos a pensar em renda passiva apenas em 2016 e sim em 2008, onde nosso objetivo era apenas acumular capital, que veio através da renda fixa.

Esse é o arrependimento de muitas pessoas, e é aqui que não podemos cair em armadilhas de vendedores de ilusão.

O passado não volta, mas o futuro podemos usar a nosso favor começando hoje mesmo, a buscar incansavelmente conhecimento para que no futuro nossa vida seja mais tranquila.

Antes de prosseguir, precisamos reforçar que não recomendamos nenhuma compra ou venda de nenhum papel ou título, pois cada pessoa se encontra em um momento de vida, pessoal e profissional, e possuem objetivos específicos.

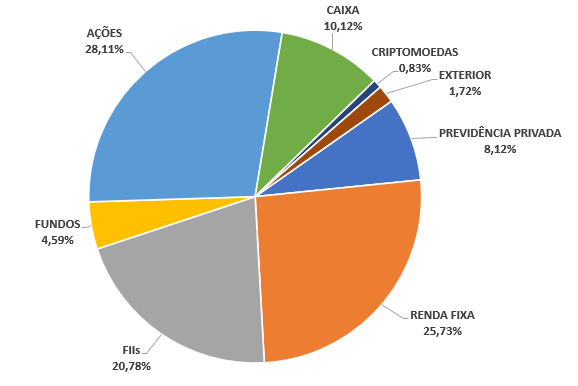

Carteira Atual

Nossa carteira já era bem diversificada e agora em 2020 resolvemos diversificar ainda mais, investindo no exterior.

Vamos ao detalhe de cada tipo de investimento:

- Caixa

- Renda Fixa

- Criptomoedas

- Fundos

- Fundos de Investimentos Imobiliários (FIIs)

- Ações

- Previdência Privada

- Exterior

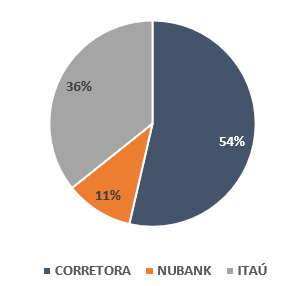

CAIXA

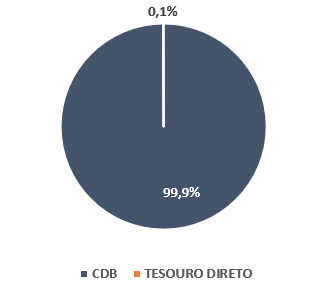

Consideramos Caixa todo investimento em renda fixa sem carência e com alta liquidez, ou seja, que possa ser resgatado em caso de emergência ou oportunidade.

A reserva de emergência e de oportunidade se encontra distribuída da seguinte forma:

Atualmente utilizamos a Nubank e um CDB do Banco Itaú como local para deixar nossa reserva de emergência, e eventualmente de oportunidade como a que ocorreu em março desse ano.

A parte que fica na corretora é um dinheiro que utilizamos para operação de curto prazo, os chamados trades.

Aqui vale um ponto de atenção que talvez poucos saibam. Muitos bancos grandes passaram a oferecer CDBs com liquidez diária e que rende 100% do CDI. Vale a pena você verificar no seu banco, pois não houve comunicação para os clientes e muitos continuam com CDBs rendendo 85% do CDI.

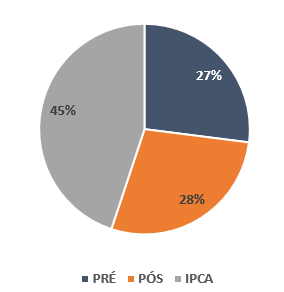

RENDA FIXA

Nossa carteira de renda fixa possui 3 categorias: Prefixada, Pós Fixada e Inflação, divididos conforme gráfico abaixo.

Grande parte desses investimentos foram adquiridos em 2017, quando a Selic estava nos patamares mais altos, por isso mantemos eles em carteira, por apresentarem excelentes rentabilidades e os pós fixados, e por possuírem carência, caso resolvêssemos sair antecipadamente antes do vencimento, teríamos que abrir mão de boa parte da rentabilidade, o que não é interessante.

Segue abaixo nossa carteira de renda fixa:

Ainda temos um pouco de Tesouro Direto IPCA, mas é a menor parcela da renda Fixa. Os CDBs são de bancos de segunda linha pagando em média 9% a.a., por isso não vale a pena resgatá-los.

CRIPTOMOEDAS

Consideramos criptomoedas como reserva de valor.

Hoje possuímos apenas Bitcoin, e estamos avaliando comprar mais nos próximos meses, dado todo cenário de injeção de dinheiro pelos BCs e toda fragilidade da economia.

Muita gente critica a compra de criptomoedas por não ter lastro e não ser regulamentada, porém poucos sabem que nos dias de hoje não há NENHUMA moeda que é lastreada em 100%.

Então cuidado com os achismos e críticas sem antes entender o mecanismo das criptomoedas.

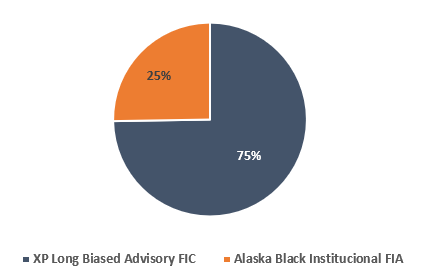

FUNDOS

Atualmente em nossa carteira de fundos temos apenas dois, sendo que estamos avaliando se iremos mantê-los em carteira ou não, visto todo cenário macroeconômico.

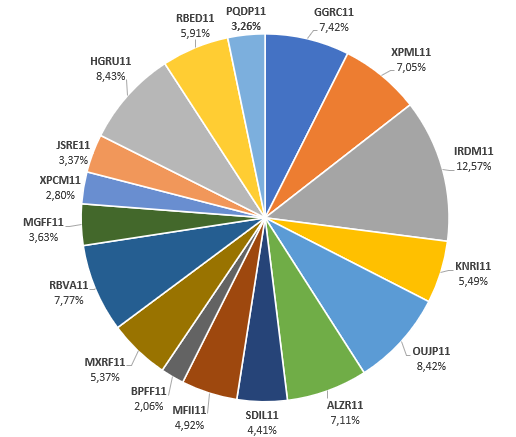

FUNDOS IMOBILIÁRIOS

Como nosso grande objetivo é viver de renda em “alguns” anos, classificamos os fundos imobiliários como a melhor modalidade para se obter renda passiva nos dias de hoje.

O começo não foi fácil, pois eram necessários meses de aluguel para comprar uma única cota de algum fundo, porém nunca desistimos e atualmente, com os aluguéis, já conseguimos comprar algumas cotas, e em alguns FIIs já chegamos no número mágico.

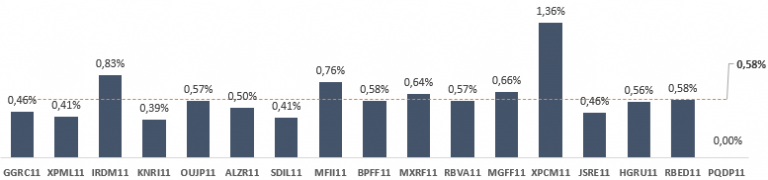

Abaixo, vocês podem ver em quais FIIs temos investido atualmente, lembrando que nenhum deles é recomendação de compra / venda / manutenção caso possuem, pois cada investimento é único e pessoal, tudo depende do seu momento de vida e objetivo e, NUNCA devemos COPIAR carteira ou seguir indicações de pessoas que não possuem certificações para essa finalidade:

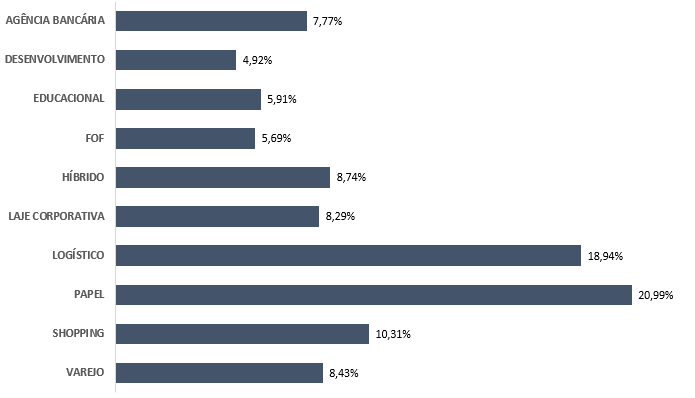

Temos uma carteira bem diversificada, tanto na quantidade de fundos imobiliários, quanto nos setores nos quais estão inseridos, conforme vocês podem ver abaixo. Acreditamos que a diversificação é o último almoço grátis no universo dos investimentos!

A carteira de fundos imobiliários gerou um retorno de 0,58% na média, mesmo com PQDP11 não distribuindo nenhum aluguel, por isso a importância da diversificação em toda carteira de investimentos.

Alguns podem até falar que esse número é baixo, porém quando olhamos no ano, não podemos esquecer que 0,58% a.m equivale a 7,19% a.a. de rendimento recebido através dos aluguéis, e o melhor, livre de imposto de renda. =)

AÇÕES

Investimos em ações a mais de 5 anos, porém o controle e foco no longo prazo começou a fazer parte da nossa carteira de ações apenas a partir de junho de 2016.

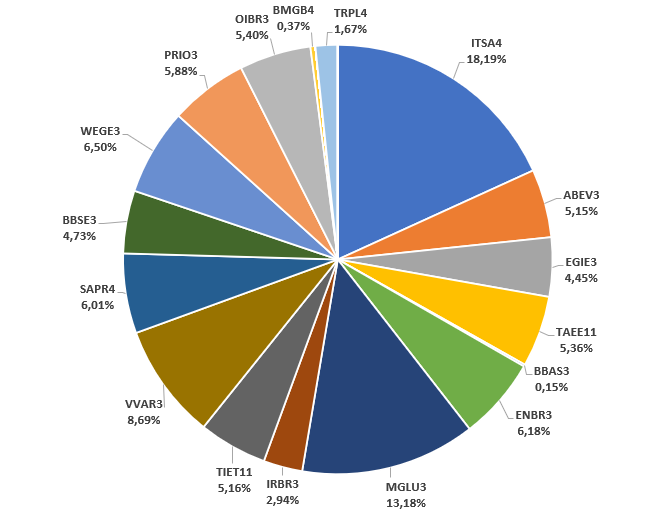

Atualmente, nossa carteira está distribuída com os ativos abaixo. Parece muito, mas nem todos os papéis seguem a mesma estratégia, e iremos detalhá-las abaixo.

Lembrando que nenhuma delas é recomendação de compra / venda / manutenção caso possuem, pois cada investimento é único e pessoal, tudo depende do seu momento de vida, objetivo e NUNCA devemos COPIAR carteira ou seguir indicações de pessoas que não possuem certificações para essa finalidade.

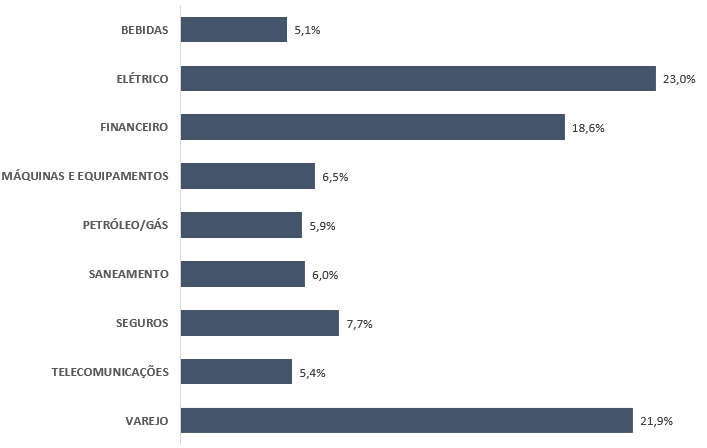

Quando olhamos para os setores, podemos notar que apesar de uma carteira diversificada, 63% das ações se concentram em apenas 3 setores, sendo dois com foco em renda (elétrico e financeiro) e um de crescimento, que é o setor do varejo.

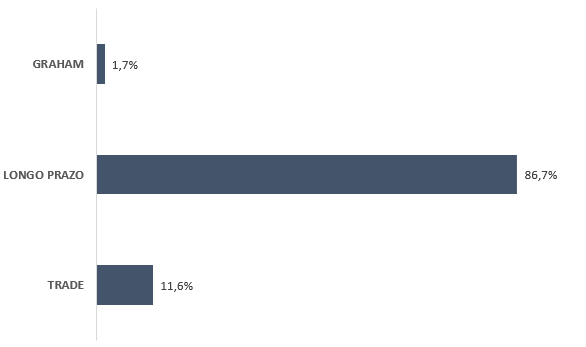

Como comentamos acima, nossa carteira de ações é dividida em 3 categorias (Graham, Longo Prazo e Trades), na seguinte proporção:

Abaixo vamos explicar com mais detalhes cada um deles.

Curto Prazo

Para quem nos conhece a mais tempo, sabe o quanto nos dedicamos para aprender sobre técnicas, visando operações de curto prazo (semanas ou alguns meses).

Utilizamos basicamente análise gráfica nas operações e não visamos nos tornar sócio de empresas, apenas ganhar na diferença entre compra e venda, claro que nem sempre dá certo e precisamos sair das operações com prejuízo.

O que importa para que as ações entrem no nosso radar são padrões gráficos, não importa os fundamentos da empresa, pois podemos operar tanto comprando o ativo quanto vendendo a descoberto, visando ganhar na queda das ações.

Graham

Com foco em fundamentos, essa carteira é avaliada mensalmente e é baseada no número de Graham e em toda sua teoria do valor intrínseco. Para entrar nessa carteira, é necessário seguir os seguintes critérios:

- Ter dado lucro líquido em todos os últimos 5 exercícios;

- Ter lucro por ação maior que zero, isto é, a empresa não pode estar com prejuízo atualmente;

- Ter valor patrimonial por ação positivo, ou seja, a empresa não pode ter mais passivos (obrigações a pagar) que ativos (bens ou direitos a receber);

- Ter margem de segurança superior a 20%.

Pelo motivo de ser uma modalidade mais conservadora, ela representa um menor percentual da nossa carteira de ações e quando perde algum dos 4 critérios acima, nós encerramos a posição em sua totalidade, independentemente do resultado.

Longo Prazo

Primeiro de tudo, gostaríamos de deixar claro que não existe estratégia correta ou errada, desde que você durma tranquilo e dê bons resultados, é o que importa.

Essa modalidade tem gerado bastante polêmica com algumas pessoas ultimamente e vocês irão entender o motivo logo abaixo.

Utilizamos a seguinte estratégia:

- Empresas em que o foco são os dividendos, evitamos comprar quando estão supervalorizadas, pois o Dividend Yield não fica atrativo, uma vez que pretendemos viver de renda;

- Empresas com foco em crescimento não pagam dividendos atrativos, pois reinvestem grande parte do lucro, visando crescimento.

A polêmica começa quando falamos que vendemos parte das posições das empresas de crescimento.

Muitos acreditam que ações você apenas compra e só vende quando perde os fundamentos.

Nós pensamos diferente e estabelecemos uma estratégia: toda ação de crescimento que atingir um determinado % de rentabilidade, iremos realizar uma venda de 1/3 da nossa posição e alocar o dinheiro em ativos que irão nos gerar renda. Depois, caso o ativo fique com um % baixo em nossa carteira, voltamos a recomprá-lo com os aportes mensais. Com isso permanecemos acionistas de boas empresas de crescimento por muitos anos.

Essa estratégia é muito criticada, porém dormimos tranquilamente fazendo isso, enquanto temos mais controle e gestão sobre nosso patrimônio.

Precisamos reforçar que não recomendamos nenhuma compra ou venda de nenhum papel ou título, pois cada pessoa se encontra em um momento de vida, pessoal e profissional, e possuem objetivos específicos.

PREVIDÊNCIA PRIVADA

Mesmo não gostando de Previdência Privada, no antigo emprego tinha contraparte da empresa e, por isso compensava. Agora que saí (Rafael) vamos decidir o que fazer, mas por enquanto não vamos mais aportar, visto todas as taxas que uma previdência privada possui.

EXTERIOR

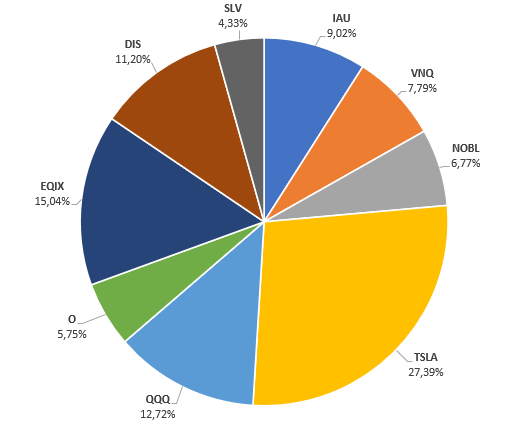

Nossa carteira no exterior começou em maio desse ano (2020) e está sendo muito interessante ter acesso a empresas que convivemos com nosso dia a dia.

A carteira do exterior, não muito diferente da carteira do Brasil, nosso principal foco é renda, porém temos ações com foco em crescimento visando potencializar o crescimento da carteira e também reserva de valor como ouro (ETF IAU) e prata (ETF SLV).

Nessa carteira não temos a intenção de ficar comprando e vendendo ativos igual fazemos na carteira de ações do Brasil.

Não deixe de acompanhar todo mês a atualização da carteira.

Qualquer dúvida deixe nos comentários.

Um grande abraço.

Rafael e Mariana.

Todas as informações contidas no site não constituem oferta nem recomendação para compra/venda/manutenção, nem poderá ser entendida como tal em qualquer jurisdição na qual tal solicitação, oferta ou recomendação sejam consideradas ilegais.O site oferece conteúdo educacional e nos isentamos de responsabilidade sobre quaisquer danos resultantes direta ou indiretamente da utilização das informações contidas no mesmo.

Ao deixar um comentário estará concordando que podemos utilizar e vincular seu comentário em qualquer material do site, como artigos, vídeos, entre outros conteúdos lançados aqui ou em outros canais do autor.

Isenção de responsabilidade: Todo conteúdo publicado neste site baseia-se no direito de expressão garantido no artigo. 5º, IV e 220 da Constituição Federal de 1988. Não somos profissionais de investimentos nem consultores financeiros licenciados.

Nenhum ativo e/ou estratégia de investimentos aqui mencionados deve ser considerado indicação de investimento.. Este site representa apenas opiniões e decisões pessoais, que podem não ser apropriadas para outros investidores.

Por favor, use o bom senso e/ou consulte um profissional de investimento certificado antes de investir seu dinheiro.

Gostei da suas estrategia s.

Muito obrigado, estamos à disposição

Que matéria sensacional, estão de parabéns.

Muito obrigado. Conte conosco.