Antes de falarmos de Engie, caso você não conheça no detalhe os grupos dentro do segmento de energia, recomendamos que você leia nosso artigo antes de prosseguir com a leitura e análise abaixo.

A controladora ENGIE, grupo franco-belga ao qual a Engie Brasil pertence, é a maior produtora independente de energia do mundo, sendo uma referência mundial em energia e serviços de baixo carbono. Sua ambição principal é se tornar líder global da transição para uma economia de carbono zero para os seus clientes.

A atual Engie Brasil Energia, anteriormente Tractebel Energia, é a maior geradora privada de energia do Brasil, com capacidade instalada de 10.211 MW, o que representa cerca de 6% da capacidade do país. Nesse número nem estamos contando os 361,2 MW que estão em implantação.

Distribuídos em mais de 10 estados brasileiros, esse incrível parque gerador é composto por 60 usinas, sendo 11 hidrelétricas (6.391,7 MW), 4 termoelétricas (1202 MW), além de 45 usinas complementares (1126,9 MW). Usinas complementares são aquelas de biomassa, PCHs (Pequenas Centrais Hidrelétricas, eólicas e solares).

A ENGIE Brasil já tem mais 90% de sua capacidade instalada proveniente de fontes renováveis, como hidrelétricas, eólicas, térmicas a biomassa e solar.

Fonte: RI

Esses números nos chamam muita atenção e vale a pena destacar a participação das hidrelétricas na geração de energia da Engie, que ao mesmo tempo que é uma fortaleza da empresa, possui grande risco que não estão sob seu controle, como risco de escassez de recursos hídricos.

Recentemente, a ENGIE entrou no setor de gás, com a aquisição da TAG (Transportadora Associada de Gás), passando a ser também detentora da mais extensa malha de transporte de gás natural do país, com 4.500 km, que atravessam 10 estados e 191 municípios e interconecta 8 distribuidoras de gás, refinarias, plantas de fertilizantes, termoelétricas, 12 pontos de entrada de gás e 91 de saída, movimentando aproximadamente 70 milhões de metros cúbicos por dia do produto.

Além disso, a Engie Brasil também atua na comercialização de energia no mercado livre e está entre as maiores empresas em geração de fotovoltaica distribuída. A empresa possui, ainda, um portfólio completo em soluções integradas responsáveis em reduzir custos e melhorar infraestruturas para empresas e cidades, tais como eficiência energética, monitoramento e gerenciamento de energia, gestão de contratos de fornecimento de eletricidade, iluminação pública, sistemas de HVAC (climatização), telecomunicações, segurança e mobilidade urbana.

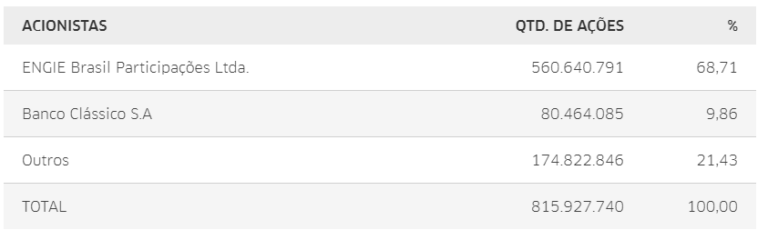

Estrutura acionária e governança corporativa

Considerada uma ação com boa liquidez, a Engie possui um free float de pouco mais de 31%.

Sua composição acionária segue abaixo.

Quando falamos de governança corporativa, Engie integra o Novo Mercado da Bolsa de Valores de São Paulo e, assume compromissos adicionais de governança, que garantem tratamento justo e igualitário a acionistas, colaboradores, clientes e fornecedores.

Suas ações possuem tag along de 100%.

Analisando os números da empresa

Agora que conhecemos um pouco mais da história e dos ramos de atuação dessa gigante geradora de energia, vamos olhar o histórico dos números até 2019 e também iremos comentar alguns destaques de 2020.

Todas as informações abaixo foram retiradas a partir das demonstrações financeiras, que podem ser encontradas no site da Engie, dentro da parte de RI (Relação com Investidores).

Olhando o histórico de receitas, custos e lucro líquido, vemos que, nos últimos 10 anos, a empresa não apresentou prejuízo, fechando 2019 com um lucro líquido de R$ 2.311 milhões.

Quando analisamos os números do primeiro ao terceiro trimestre de 2020, já notamos um aumento de 21% da receita líquida, em relação ao mesmo período de 2019. Já o lucro líquido fechou o acumulado do ano com apenas 4% a mais em relação ao mesmo período do ano passado, pois esse ano seus custos com aquisições e instalações cresceram significativamente.

Um indicador importante que precisamos avaliar é a evolução do EBIT (Earnings Before Interest and Taxes) ao longo do tempo, ou seja, vamos avaliar como estavam os lucros antes dos juros ou impostos, conhecido também como LAJIR.

Esse indicador exclui as despesas ou receitas financeiras, chegando ao lucro operacional, portanto é aquele lucro gerado pelas operações realizadas pelas principais atividades da empresa.

Na figura abaixo, é possível notar o quão eficiente ela é e como vem aumentando sua capacidade produtiva ao longo dos últimos 10 anos.

Em 2020 esse cenário segue se repetindo, acumulando até o 3º trimestre um EBIT de 3.504 milhões, representando um aumento de quase 9% em relação ao mesmo período de 2019.

Em toda análise não podemos deixar de olhar para os indicadores de eficiência da empresa, pois para uma empresa ser lucrativa no longo prazo, ela precisa ser eficiente e, através da figura abaixo, vemos que Engie é uma empresa com excelentes margens.

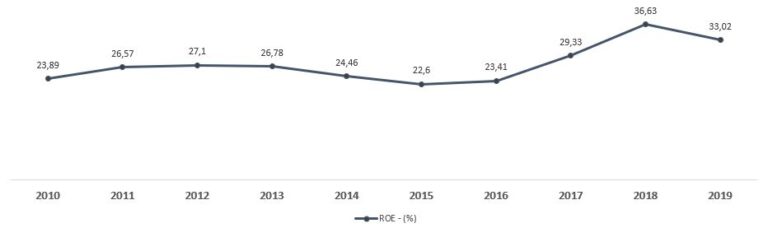

Agora vamos analisar a rentabilidade da empresa através do ROE, porém antes de prosseguir com os números, vamos revisar o conceito:

- O ROE serve para a empresa e seus investidores como um demonstrativo de eficiência na aplicação de seus recursos próprios. Isso porque as informações interpretadas por ele contribuem para a identificação da qualidade da gestão financeira da empresa.

- Quando um ROE é alto, podemos interpretar que a empresa está utilizando seus recursos de forma produtiva. Já quando é baixo, pode existir um sinal negativo sobre como a gestão lida com as decisões financeiras do negócio.

ROE = Lucro Líquido / Patrimônio Líquido

Abaixo podemos notar como a empresa investe de maneira cada vez mais rentável (ROE).

E quando olhamos para 2020, temos um resultado robusto até o 3º trimestre, com ROE acumulado de 24,7%, ou seja, 11% a mais em relação ao mesmo período do ano passado.

Não podemos esquecer que todo e qualquer indicador financeiro não deve ser analisado separadamente e, quando olhamos o ROE, precisamos entender como estão as dívidas da empresa, pois essas podem comprometer a eficiência de suas atividades.

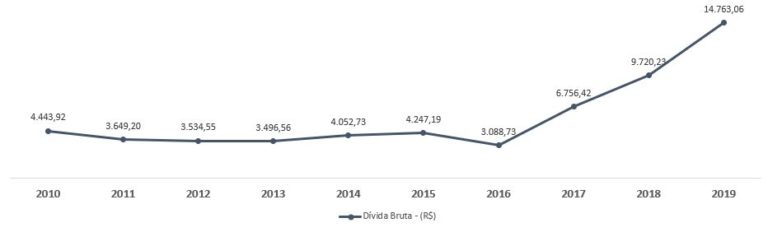

As dívidas da empresa

Sempre que falamos de alguma empresa do setor elétrico, duas informações nos vêem em mente: dívidas para crescer e dividendos futuros. Com Engie não é muito diferente.

A dívida bruta da empresa vem crescendo rapidamente, conforme podemos ver na figura abaixo, e esse aumento precisa de uma análise mais profunda para entender os motivos e o perfil da dívida.

O principal motivo desse aumento da dívida é que a empresa está investindo para crescer ainda mais. Abaixo, segue um trecho extraído do release de resultados do 3º trimestre, que mostra o que foi feito em cada setor de atuação.

Os investimentos totais da ENGIE Brasil Energia no 3T20 foram de R$ 1.147,0 milhões, dos quais (i) R$ 327,2 milhões relacionados à aquisição de participação societária na Transportadora Associada de Gás S.A. (TAG); (ii) R$ 797,7 milhões aplicados na construção dos novos projetos: (ii.i) R$ 343,3 milhões concentrados na linha de transmissão Novo Estado Transmissora de Energia; (ii.ii) R$ 299,6 milhões na Linha de Transmissão Gralha Azul; (ii.iii) R$ 136,5 milhões no Conjunto Eólico Campo Largo – Fase II; (ii.iv) R$ 17,3 milhões na Usina Termelétrica Pampa Sul; e (ii.v) R$ 1,0 milhão em outros investimentos; (iii) R$ 19,5 milhões destinados aos projetos de manutenção e revitalização do parque gerador; e (iv) R$ 2,6 milhões designados à modernização da Usina Hidrelétrica Salto Osório (Fonte: RI)

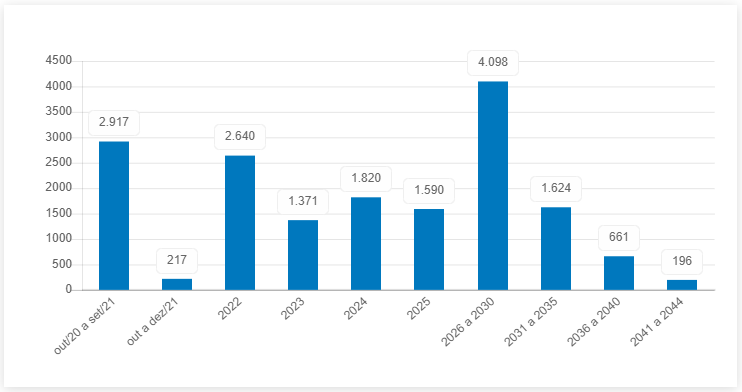

Engie fechou 2019 com uma dívida bruta de 14.763 milhões de reais, e em 2020 essa número já supera os 17.000 milhões. Esses números, apesar de assustarem, quando olhamos o perfil da dívida, vemos que apenas 18% vence no curto prazo, e o restante (82%) é dívida de longo prazo, conforme quadro abaixo.

Fonte: RI

Agora que sabemos que a maior parte da dívida da Engie é de longo prazo, vamos analisar qual é capacidade de pagamento da empresa nas dívidas de curto prazo. Para isso, vamos utilizar o indicador liquidez corrente, mas antes de prosseguir vamos revisar o conceito do indicador:

- A liquidez corrente é um indicador usado para mensurar a capacidade de pagamento de uma companhia, no curto prazo.

- Liquidez Corrente = ativo circulando / passivo circulante.

- Maior que 1: ignifica que a companhia possui uma capacidade de pagamento relativamente boa, ou seja, expõe que a empresa possui um líquido positivo;

- Menor que 1: Entretanto, se o indicativo da liquidez corrente apresentar um resultado inferior a 1, evidencia a empresa como dependente de geração de caixa, dado que, o ativo circulante está inferior ao passivo circulante;

- Igual a 1: Além disso, caso o indicativo da liquidez corrente apresente um resultado igual a 1, revela que o capital da empresa e seus pagamentos estão proporcionais.

- Liquidez Corrente = ativo circulando / passivo circulante.

No caso da Engie sua liquidez corrente está em 1,55, ou seja, a empresa possui boa capacidade de pagamento de curto prazo. O que nos deixa mais tranquilo ainda em relação as suas dívidas.

Engie, uma empresa de renda ou crescimento?

Essa é uma pergunta muito difícil de responder.

A Política de Dividendos vigente da Companhia apresenta as seguintes características

i) dividendo mínimo estatutário de 30% do lucro líquido ajustado;

ii) compromisso da Administração com um payout mínimo de 55% do lucro líquido ajustado;

iii) periodicidade de 2 proventos por ano.

Fonte: RI

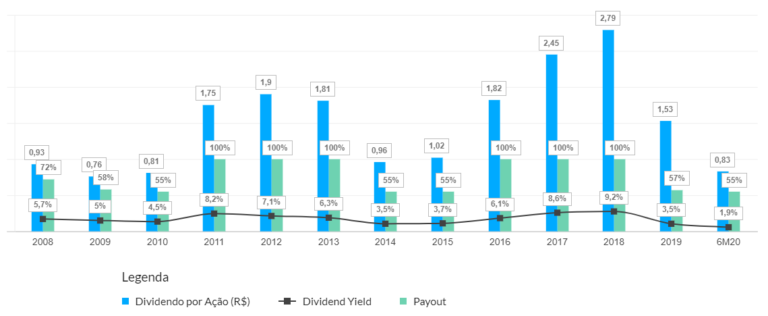

No gráfico abaixo podemos notar que a Engie distribuiu desde 2008, pelo menos 55% do seu lucro em forma de dividendos e JCP, algumas vezes o seu payout chegou a 100%, reforçando a tese de muitos analistas que olham para empresa como um mix de crescimento e renda.

Fonte: RI

Riscos que você deve ficar atento

Apesar de todos os números apontarem para uma empresa resiliente e lucrativa, 2 grandes riscos chamam a atenção e merecem destaque:

1º) risco hidrológico nas regiões de atuação, dificultando a geração por parte das hidrelétricas e levando a companhia a enfrentar maiores preços no mercado à vista (spot) para fazer frente a seus contratos de fornecimento — em caso de insuficiência de outras fontes;

2º) maior competição no mercado de energia, seja provocada por crescimento aquém do esperado da demanda — que é, em última instância, reflexo do PIB —, seja por maior agressividade de outros players do mercado de geração, com impacto nos preços dos contratos de longo prazo de energia;

Ficou com alguma dúvida? Deixe nos comentários que teremos o prazer em ajudar.

Grande abraço.

Rafael

Esse estudo tem caráter didático visando apresentar a empresa e não é recomendação de compra/venda/manutenção do ativo estudado.