As discussões sobre aposentadoria e renda extra no futuro se encontram cada vez mais presente nas famílias brasileiras. Isso é um bom sinal, pois mostra que mais pessoas estão preocupadas com o futuro e a previdência privada pode ser um tipo de investimento para o futuro.

Nesse contexto, volta e meia surge o assunto da previdência privada, porém ele rapidamente é retirado da conversa devido as diversas dúvidas e pegadinhas que os bancos fazem com os clientes.

Então, se você já participou de alguma discussão sobre previdência privada, não sabe nada sobre o assunto ou sabe mas ainda tem dúvidas, esse artigo é para você.

Tipos de previdência privada

Hoje temos dois tipos de previdência privada PGBL e VGBL, que são oferecidas pelas seguradores através das instituições financeiras e corretoras.

Antes de entrarmos nos detalhes do PGBL e VGBL, precisamos ter claro que a previdência privada é dividida em 2 fases, sendo a primeira conhecida como acumulação, que é a mais importante. É o período produtivo de trabalho no qual você precisa criar o hábito de aplicar uma parcela da sua renda mensal, para que no futuro você possa usufruir desse benefício. A segunda fase, a de usufruto, é onde você não contribui mais e começa a receber os benefícios acumulados ao longo de anos de trabalho.

Vamos detalhar cada tipo abaixo:

PGBL

Plano Gerador de Benefício Livre, indicado para quem faz a declaração anual de imposto de renda no modelo completo, pois esse tipo de previdência permite abater até 12% da sua renda bruta anual tributável. A tributação nesse regime será sobre o montante (capital + rentabilidade) e não sobre o rendimento e a alíquota será de acordo com o prazo e o regime escolhido.

Alerta: para ter direito a esse benefício você deve contribuir com a previdência social

VGBL

Vida Gerador de Benefício Livre, indicado para quem faz a declaração anual de imposto de renda no modelo simplificado, ou seja, quem não possui muitos descontos para abater. A tributação nesse regime será sobre o rendimento e não sobre o total acumulado no momento do resgate.

Tributação

Vimos até o momento que, no PGBL o imposto de renda será sobre o capital acumulado, enquanto que o VGBL será sobre os rendimentos do período, porém outra variável muito importante a ser decidida no momento da contratação é o regime de tributação.

Existem dois regime de tributação: progressivo compensável e regressivo definitivo

Regime Progressivo

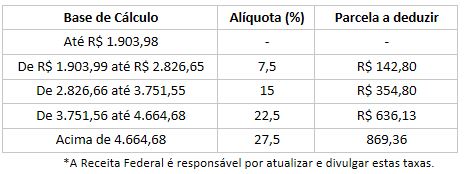

Esse regime é ideal para quem acredita que não terá um rendimento muito elevado durante a aposentadoria e deseja complementar com a previdência privada porém em prazo mais curto, pois sua tabela não leva em consideração o prazo e sim, quando você irá resgatar.

Alerta: cuidado para não obter uma renda que ultrapasse a faixa dos 7,5%.

Regime Regressivo

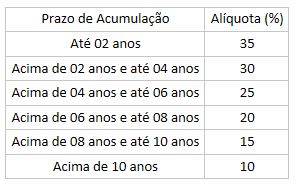

É indicada para quem quer fazer resgate de longo prazo, já que o imposto incide, de forma regressiva, de acordo com o tempo e não há dedução.

Atenção: ao escolher o regime regressivo, o mesmo não poderá mais ser alterado.

Vantagens e Desvantagens

Vantagens

- Ausência de come cotas, que incide sobre fundos de investimentos

- Ausência de ITCMD

- Não estão sujeitos à compensação de dívidas e nem são considerados heranças

- Portabilidade sem custos

Desvantagens

- Taxas

- Carência

- Não há garantia de pagamento no futuro caso a instituição venha a falir

Bastante informação não?

Ficou com alguma dúvida? Deixe nos comentários que iremos lhe ajudar.

Grande abraço.

Rafael e Mariana